Lutte contre le blanchiment et financement du terrorisme

Le point sur 3 sujets réglementaires qui ont connu des évolutions récentes sur la lutte contre le blanchiment de capitaux (BC) et le financement du terrorisme (FT) : les risques de BC-FT affectant le secteur financier européen, les tendances et l’analyse des risques BC-FT 2018-2019 (Tracfin), l’analyse sectorielle des risques de BC-FT (ACPR).

Risques de BC-FT affectant le secteur financier européen (ESA)

Les trois autorités européennes de surveillance (EBA, EIOPA et ESMA – ESA) ont publié le 4 octobre 2019 leur deuxième avis conjoint sur les risques de blanchiment de capitaux (BC) et de financement du terrorisme (FT) affectant le secteur financier de l’Union européenne (UE).

Quelles sont les zones de risques relevées par les ESA ?

S’appuyant sur les données et les informations fournies par les autorités nationales compétentes (ANC) et les autorités compétentes des États-Unis, les ESA sont préoccupées par les faiblesses des cadres de contrôle mis en place par les institutions financières, notamment en matière de surveillance des transactions et de signalement des transactions suspectes, dans les secteurs à fort volume de transactions.

De même, il apparaît que le développement d’évaluations adéquates des risques à l’échelle de l’activité et des clients constitue toujours un défi pour les institutions financières des différents secteurs, et que dans ce domaine elles devraient pouvoir bénéficier de davantage d’orientations de la part des autorités compétentes.

Par ailleurs, en plus des divergences déjà identifiées dans le premier avis conjoint publié en 2017, dans les transpositions nationales de la quatrième directive anti-blanchiment (AMLD4), ce nouvel avis identifie des divergences entre certaines dispositions de la 4e directive et d’autres textes réglementaires de l’UE, notamment ceux relatifs aux autorisations, au caractère adapté et approprié, et aux évaluations des participations qualifiées. Certaines de ces préoccupations ont déjà été abordées lors de révisions récentes de cadres juridiques tels que la directive sur les exigences de fonds propres (CRD V).

L’utilisation de nouvelles technologies peut-elle permettre d’améliorer la situation ?

Les ESA reconnaissent que l’utilisation de nouvelles technologies peut offrir des opportunités pour mieux lutter contre la criminalité financière. Toutefois, le présent avis confirme également que l’utilisation croissante des nouvelles technologies par les établissements de crédit et les institutions financières peut entraîner des risques de BC / FT si les vulnérabilités ne sont pas comprises et atténuées. De même, la prolifération rapide des monnaies virtuelles préoccupe de plus en plus les ESA, car elles génèrent souvent des risques accrus de BC / FT en raison de l’absence d’un régime réglementaire commun et de l’anonymat qui leur est associé.

Quelles sont les mesures préconisées par les ESA ?

Pour s’attaquer efficacement à ces risques et préoccupations, les ESA estiment que les autorités compétentes doivent jouer un rôle plus actif et renforcer leur engagement auprès du secteur privé afin de mieux comprendre les nouvelles technologies, produits et services mis à disposition par les établissements de crédit et les institutions financières.

Les autorités compétentes devraient également déterminer si elles maîtrisent suffisamment les risques et les contrôles dans les secteurs où elles n’ont effectué que des évaluations limitées et si elles doivent revoir leur approche prudentielle.

En complément de cet avis, les ESA ont mis au point un outil interactif qui donne aux citoyens européens, aux autorités compétentes, aux établissements de crédit et aux institutions financières un aperçu de tous les risques de BC / FT couverts dans l’avis conjoint.

Tendances et analyse des risques BC-FT 2018-2019 (Tracfin)

Tracfin a publié le rapport Tendances et analyse des risques de blanchiment de capitaux et de financement du terrorisme le 10 décembre 2019. Il est consacré à l’analyse des principales typologies de fraudes et de risques émergents traités par le Service.

Quels sont les domaines sensibles identifiés par Tracfin ?

Cette édition 2018/2019 vient en prolongement des précédents rapports et se concentre sur certains domaines sensibles en matière de risques de blanchiment de capitaux, de fraudes et de financement du terrorisme : la criminalité organisée, les manquements au devoir de probité, la fraude fiscale et sociale, les DROM-COM, la cybercriminalité financière et la lutte contre le financement du terrorisme.

Dans quels domaines Tracfin concentre-t-il son analyse ?

L’objectif du rapport 2018-2019 porte l’attention sur certaines thématiques qui méritent une analyse approfondie. Il se concentre ainsi sur six thématiques prioritaires :

- l’implication de Tracfin dans le suivi de la criminalité organisée : Tracfin observe que certains vecteurs de blanchiment persistent et concernent en premier lieu l’utilisation de structures commerciales pour l’injection de fonds des investissements immobiliers et le recours aux secteurs des jeux et paris sportifs ;

- la vigilance de Tracfin face aux dossiers de manquements au devoir de probité : le renseignement financier confirme la vulnérabilité du secteur immobilier – en particulier l’immobilier de luxe – comme vecteur privilégié de blanchiment du produit d’actes de corruption et de détournement commises par des PPE étrangères ;

- l’action de Tracfin pour entraver la fraude fiscale et sociale de grande ampleur, notamment les fraudes à la TVA ;

- la mesure et l’appréhension des risques LCB/FT dans les DROM-COM, qui les exposent à des risques particuliers tels que le risque de détournement des dispositifs d’incitation à l’investissement et le blanchiment du produit du trafic de stupéfiants ;

- le développement de la cybercriminalité en matière financière ;

- l’apport du renseignement financier dans la lutte contre le financement du terrorisme : le Service concentre son effort sur la détection de signes de radicalisation et le détournement d’activités économiques à des fins de financement du terrorisme.

Analyse sectorielle des risques de BC-FT (ACPR)

L’ACPR a publié, le 18 décembre 2019, une Analyse sectorielle des risques de Blanchiment des capitaux et de financement du terrorisme en France.

Ce document complète l’Analyse nationale des risques (« ANR ») réalisée sous l’égide du Conseil d’Orientation de la Lutte contre le Blanchiment de capitaux et le financement du terrorisme (« COLB ») et publiée le 20 septembre 2019. L’ANR décline et adapte au niveau national l’évaluation des risques de la Commission européenne.

En quoi consiste la démarche de l’ACPR ?

L’Analyse sectorielle des risques (« ASR ») de l’ACPR a pour objectif de contribuer à orienter les activités de contrôle de l’ACPR en matière de LCB-FT. Elle participe à l’appréciation que l’ACPR porte sur le niveau de risque individuel des institutions soumises à son contrôle.

L’exposition d’une institution au risque de BC-FT dépend en effet du risque associé aux activités qu’elle exerce, ainsi que d’autres facteurs tels que les caractéristiques de la clientèle, les pays et zones géographiques concernés et les canaux de distribution utilisés.

Ce risque inhérent est ensuite combiné à une appréciation de l’efficacité du dispositif LCB-FT mis en place par les organismes. Il en résulte, pour les établissements soumis au contrôle permanent de l’ACPR, une appréciation globale correspondant au risque net BC-FT de chaque organisme, autrement dit son profil de risque BC-FT.

Cette démarche permet ainsi à l’ACPR d’adapter l’intensité du contrôle de chaque institution au niveau de risque de cette institution.

Les établissements assujettis doivent-ils tenir compte de cette analyse ?

L’un des objectifs de l’ASR est de permettre aux organismes assujettis de réaliser plus facilement leurs propres évaluations des risques de blanchiment des capitaux et de financement du terrorisme ; l’article L. 561-4-1 du code monétaire et financier (« CMF ») prévoit expressément que les personnes assujetties aux obligations de LCB-FT doivent tenir compte de l’ANR.

Quelle méthodologie a été appliquée pour établir cette analyse ?

Cette analyse a été élaborée selon la même méthodologie que celle retenue pour l’ANR, dont elle constitue une déclinaison sectorielle. La méthodologie de l’ANR élaborée de manière collaborative au sein du COLB suit les principes définis par le Groupe d’action financière (« GAFI »), en particulier la nécessité de croiser menaces et vulnérabilités, afin de définir un niveau de risque global.

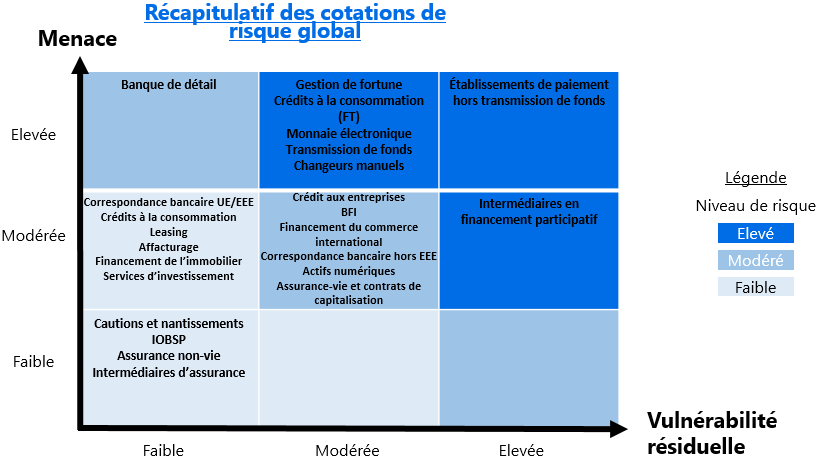

Les menaces et les vulnérabilités affectant les activités exercées par les organismes assujettis au contrôle de l’ACPR figurant dans l’ASR, tiennent également compte du retour d’expérience de l’Autorité en matière de contrôle. Elles tiennent aussi compte de l’approche développée par l’ACPR en matière de supervision par les risques. Sur la base de cette analyse, l’exposition de chaque secteur ou produit à la menace a fait l’objet d’une cotation à trois niveaux (exposition faible, modérée et élevée), prenant en compte, pour chaque produit ou secteur, la facilité d’accès à celui-ci, la nécessité de disposer ou non de connaissances ou d’expertise technique pour les utiliser à des fins de BC-FT, ainsi que la localisation géographique de la menace le cas échéant. La vulnérabilité de chaque produit, service ou opération a aussi fait l’objet d’une cotation à trois niveaux : faible, modéré et élevé.

Quels sont les niveaux de risques évalués par l’ACPR selon les secteurs d’activité ?

Le tableau qui suit présente les cotations de risque global par secteur.